عنوان مارجین، مطالبی را حضور شما دانشجویان عزیز ارائه نماییم.

پس با ما همراه باشید

مارجین در فارکس به چه معنا میباشد؟

مارجین در فارکس به پولی گفته میشود که تریدر به عنوان وثیقه در اختیار بروکر خود قرار میدهد. این اقدام جهت جبران ریسک معاملات تریدر و اطمینان از پوشش حساب ایشان نسبت به مخاطرات بازار استفاده میشود. درصدی از پوزیشن معاملاتی به عنوان مارجین تعیین میشود و این نسبت به صورت درصدی اعلام میشود. مارجین بهعنوان یک وثیقه محسوب میشود که تریدر برای باز کردن یک معامله و نگهداشتن آن، به عنوان سپرده یا وثیقه با حسننیت در نظر گرفته میشود و تا زمان بستهشدن معامله نگه داشته میشود.

نکته مهم:

- مارجین هزینه معامله نیست و صرفاً بخشی از وجوه حساب است که بروکر جهت پوشش مخاطرات، در صورت ضرر تریدر، از حساب تریدر کنار میگذارد.

برای درک بهتر مفهوم مارجین به مثال زیر توجه نمایید:

برای درک بهتر، فرض کنید یک تریدر با اهرم 1:200 دارای موجودی 50 دلار است. او میخواهد با فقط 2 دلار به معامله وارد شود. با توجه به اهرم تعیینشده، او میتواند به اندازه 400 دلار خرید کند و 2 دلار به عنوان مارجین نزد بروکر برای این معامله بلوکه میشود.

اگر بازار 0.5 درصد کاهش داشته باشد، تا آن زمان که ضرر به اندازه مارجین نرود، بروکر معامله را حفظ میکند. در صورتی که ضرر به حدی برسد که از مارجین معین بروکر فراتر برود، بروکر معامله را بسته و تریدر را از معامله خارج میکند.

مارجین آزاد چیست؟

مارجین آزاد بخشی از موجودی حساب تریدر است که هنوز برای معاملات استفاده نشده و آزادانه میتواند برای باز کردن معاملات جدید یا برداشت از حساب معاملاتی استفاده شود.

برای درک بهتر مفهوم مارجین آزاد به مثال زیر توجه نمایید:

اگر موجودی حساب 50 دلار باشد و با 2 دلار معامله شود، این 2 دلار به عنوان مارجین نزد بروکر بلوکه میشود و 48 دلار باقیمانده به عنوان مارجین آزاد محسوب میشود. این بخش از سرمایه نشاندهنده داراییای است که هنوز در معاملات استفاده نشده و آزادانه میتوان از آن بهرهبرداری نمود.

در ادامه در خصوص مارجین آزاد مطالب بیشتری ارائه خواهد شد…

مارجین مورد نیاز :

این مفهوم به مقدار مارجینی اشاره دارد که تریدر برای باز کردن یک معامله باید در اختیار داشته باشد. این مقدار به صورت درصدی از حجم واقعی معامله که تریدر قصد دارد وارد آن شود، مشخص میشود.

در کل، مارجین در بازار فارکس به عنوان یک ابزار مهم در دسترس تریدرها برای مدیریت ریسک و افزایش اهرم مالی عمل میکند.

تعریف مارجین استفاده شده

هر زمانی که یک تریدر معامله جدیدی را شروع میکند، مقدار خاصی از مارجین برای آن معامله تخصیص می یابد. اگر تریدر به طور همزمان چندین معامله داشته باشد، هر معامله نیاز به مقدار مارجین خود دارد.

مجموع مارجین مورد نیاز برای تمام معاملات باز، مارجین استفاده شده نامیده میشود. این مارجین به عنوان مبلغی محدود شده است که "قفل شده" و قابل استفاده برای باز کردن معاملات جدید نیست. به عبارت دیگر، این مارجین در حال "استفاده" قرار دارد.

در حالی که مارجین مورد نیاز به هر معامله خاص ارتباط دارد، مارجین استفاده شده به مبلغ پولی اشاره دارد که برای حفظ تمام معاملات باز لازم است.

برای مثال، فرض کنید یک تریدر حساب خود را با 1000 دلار شارژ کرده و میخواهد به دو معامله با جفت ارزهای USD/JPY و USD/CHF بپردازد. هر دو معامله به مدت طولانی باز میمانند. مارجین مورد نیاز برای هر جفت ارز به شکل زیر است:

مارجین مورد نیاز برای هر معامله به ترتیب 400 دلار (USD/JPY) و 300 دلار (USD/CHF) است. مارجین استفاده شده در این حساب، مجموع این دو مقدار یعنی 700 دلار خواهد بود.

از نمودار زیر میتوانید نحوه ارتباط میان مارجین استفاده شده و بالانس مورد نیاز را مشاهده کنید

تعریف دارایی (اکوئیتی)

در زمینه حسابداری و معاملات مالی، دارایی (اکوئیتی) به عنوان یک مفهوم اساسی در محاسبه ارزش حساب معاملاتی تلقی میشود.

اصطلاح "دارایی" یا "اکوئیتی" به سادگی نمایانگر ارزش فعلی حساب معاملاتی یک فرد یا یک شرکت است. این مفهوم نشاندهنده وضعیت مالی فعلی و ارزش کلی معاملات در هر لحظه میباشد.

زمانی که بدون هیچ معاملهای حساب معاملاتی خود را مشاهده میکنید، دارایی (اکوئیتی) برابر با موجودی حساب شماست. این موجودی نشاندهنده مقدار وجوه و ارزش کلی حساب است.

به عبارت دیگر، اگر موجودی حساب شما 1000 دلار باشد، دارایی (اکوئیتی) نیز به میزان همان 1000 دلار میرسد.

حالا اگر موقعیتهای بازی داشته باشید، دارایی (اکوئیتی) به صورت زیر محاسبه میشود:

دارایی (اکوئیتی) = موجودی حساب + سود یا زیان شناور

به این ترتیب، هر چه مقدار سود یا زیان شناور شما افزایش یابد، دارایی (اکوئیتی) نیزتغییر خواهد یافت.

مثال: اگر موجودی حساب شما 1000 دلار باشد و یک معامله باز داشته باشید که سود شناور 100 دلار دارد، دارایی (اکوئیتی) شما به میزان 1100 دلار میرسد.

در کل، دارایی (اکوئیتی) به عنوان یک نشانگر زمانی در نظر گرفته میشود که معاملات باز داشته باشید و ارزش حساب شما در زمان فعلی را نمایش دهد. این مفهوم به ما کمک میکند تا درک بهتری از وضعیت مالی و سرمایهگذاری خود داشته باشیم.

مفهوم مارجین آزاد و چگونگی محاسبه آن

تفسیر مارجین آزاد:

مارجین آزاد به مقدار سرمایه ای اشاره دارد که در اختیار یک تریدر باقی میماند تا زمانی که معاملات باز او با مارجین مورد نیاز برای اجرای آن معاملات انجام شدهاند. به زبان ساده، مارجین آزاد نشاندهنده بخشی از سرمایه است که هنوز برای معاملات جدید یا تحمل زیانهای احتمالی در اختیار تریدر قرار دارد.

مفهوم مارجین آزاد:

مارجین آزاد یا فری مارجین به دو جنبه اصلی اشاره دارد:

- بودجه برای معاملات جدید: مارجین آزاد نشاندهنده مقدار پولی است که یک تریدر میتواند برای باز کردن معاملات جدید استفاده کند. این بخش از سرمایه به تریدر این امکان را میدهد که در بازار جدیدی وارد شده یا به تعداد بیشتری معامله کند.

- تحمل زیان: مارجین آزاد همچنین نشاندهنده مقدار پولی است که معاملات باز در اختیار دارند تا زیان ناشی از معامله را تحمل کنند. این جنبه از مارجین آزاد به تریدر این امکان را میدهد که در مواقعی که معاملات در ضرر هستند، هنوز از مارجین آزاد برای پوشش زیان استفاده کند.

نحوه محاسبه مارجین آزاد:

برای محاسبه مارجین آزاد، از فرمول زیر استفاده میشود:

مارجین آزاد= اکوئیتی (مانده حساب) - مارجین استفاده شده

اکوئیتی (مانده حساب) با کم کردن مارجین استفاده شده از مقدار کل سرمایه حساب به دست میآید. این مقدار نشاندهنده سرمایهای است که هنوز برای معاملات در دسترس تریدر باقی میماند.

مدیریت مارجین آزاد:

برخی از راهکارهای مدیریت مارجین آزاد شامل موارد زیر میشوند:

- تعیین استاپ لاس: تعیین سطح مناسبی از استاپ لاس برای معاملات، باعث حفظ مارجین آزاد و جلوگیری از زیانهای احتمالی میشود.

- ایجاد تنوع در معاملات: ایجاد تنوع در معاملات به تریدر کمک میکند تا تأثیر زیانهای احتمالی بر مارجین آزاد را کاهش دهد.

- استفاده محتاطانه از اهرم (لوریج): استفاده از اهرم برای افزایش سود میتواند مفید باشد، اما استفاده از آن باید با احتیاط انجام شود تا مارجین آزاد را به شدت تحت تأثیر نگذارد.

به طور کلی، مدیریت مارجین آزاد به عنوان یک جنبه مهم در موفقیت تریدرها مطرح میشود و برنامهریزی مناسب برای استفاده از این مارجین آزاد میتواند به بهبود عملکرد در بازارهای مالی کمک کند.

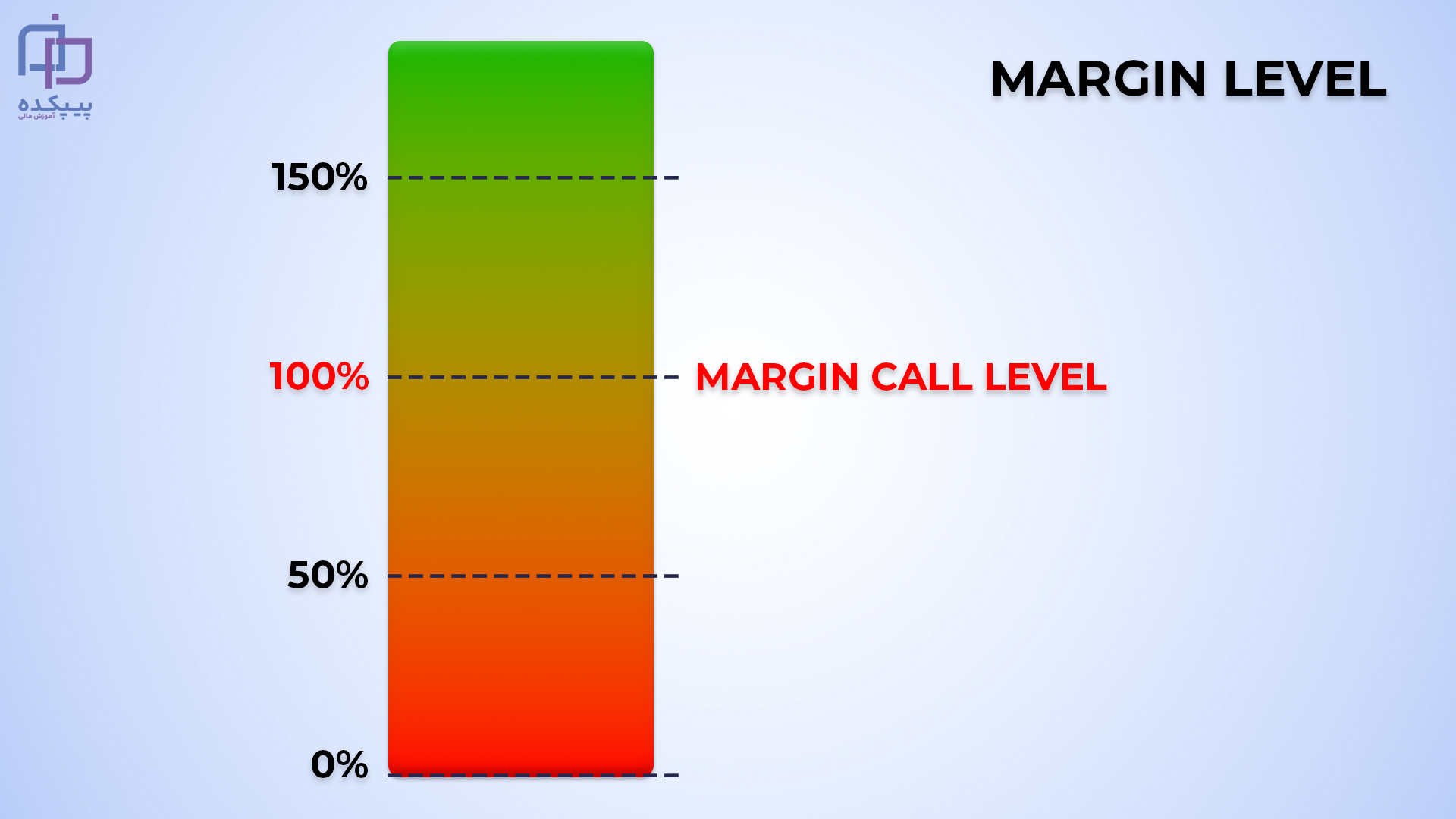

سطح مارجین چیست؟

سطح مارجین یک عامل درصدی است که نشاندهنده تناسب ایکوئیتی (مانده حساب) با مارجین مصرفی میباشد. این سطح، به تریدر اطلاع میدهد که چه مقدار سرمایه برای انجام معاملات جدید در دسترس دارد. هرچه این سطح بیشتر باشد، به این معنی است که سرمایه آزاد بیشتری برای معامله وجود دارد، در حالی که کاهش آن نشاندهنده وضعیت نامناسب سرمایه آزاد است. سطح مارجین از اهمیت بسیاری برخوردار است و بروکرها از آن برای تصمیمگیری در مورد امکان باز کردن معاملات جدید استفاده میکنند. اغلب بروکرها محدودیتهای مختلفی را برای این سطح در نظر میگیرند که بیشتر آنها تا 100 درصد تعیین میشود.

محاسبه این سطح به این صورت انجام میشود:

**سطح مارجین = (ایکوئیتی / مارجین مصرفی) × 100%**

پلتفرم معاملاتی به صورت خودکار این سطح را محاسبه و نمایش میدهد. اگر هیچ معاملهای باز نشده باشد، این سطح برابر با صفر است. سطح مارجین به عنوان یک ابزار کلیدی در تصمیمگیریهای مالی تریدرها مورد استفاده قرار میگیرد.

اهمیت مارجین استفاده شده:

برای توضیح مفهوم مارجین استفاده شده، فرض کنید یک تریدر تصمیم به باز کردن یک معامله خرید در جفت دلار – فرانک با موجودی 1000 دلار و حجم 10,000 دلار (یک مینی لات) دارد.

با فرض مارجین چهار درصدی، مارجین مورد نیاز برابر با 400 دلار خواهد بود. مارجین استفاده شده همانند مارجین مورد نیاز است و با فرض یک معامله باز، همان مقدار مارجین استفاده شده است. مرحله بعد محاسبه ایکوئیتی (مانده حساب) است.

**مارجین موردنیاز = مقدار تصوری × مارجین موردنیاز**

مانند:

**$400 = $10,000 × 0.04**

محاسبه اکوئیتی:

اکوئیتی ارزش خالص حساب با در نظر گرفتن سود و زیان شناور را نشان میدهد. به عنوان مثال، اگر حساب یک سود شناور 200دلار داشته باشد، اکوئیتی برابر با ترکیب موجودی حساب و سود شناور است.

**اکوئیتی = موجودی حساب + سود یا ضرر شناور**

اگر بالانس حساب 1500دلار بوده و سود شناور 200دلار باشد:

**اکوئیتی = $1500+ $200= $1700**

حالا با داشتن این دو فاکتور، میتوان سطح مارجین را محاسبه کرد:

**سطح مارجین = (اکوئیتی / مارجین مصرفی) × 100**

**سطح مارجین = ($1700 / $400) × 100= 425**

بنابراین، سطح مارجین در این حالت برابر با 425 درصد است.

اگر سطح مارجین کمتر از 100 درصد باشد، برخی سیستمهای تجاری اجازه باز کردن معاملات جدید را نمیدهند. در مثال مورد نظر، با سطح مارجین 425 درصد، امکان باز کردن معاملات جدید وجود دارد و حساب معاملاتی با "چراغ سبز" روبرو خواهد بود.

کال مارجین چیست؟

زمانی که تریدر نیاز به مارجین اضافی دارد، کال مارجین به وقوع میپیوندد. اما موجودی حسابش کافی نیست. این اتفاق زمانی رخ میدهد که زیان معاملات، مارجین قابل استفاده را به حد قابل قبول تعیینشده توسط بروکر کاهش داده است.

هنگامی که تریدر به سمت حداکثر مارجین معاملاتی پیش میرود، بروکر به او یک پیام اخطار یا کال مارجین ارسال میکند. در این پیام، تریدر به واریز پول یا بستن برخی از معاملات خود دعوت میشود.

اگر تریدر اقدامات لازم را انجام ندهد و به سطح کال مارجین برسد، ممکن است معاملات بسته شده و تریدر در معرض از دست دادن بخشی یا تمام موقعیتهای خود قرار گیرد.

سطح کال مارجین و ارتباط با مارجین

سطح کال مارجین یک مقدار مشخص از مارجین است که وقتی به آن میرسد، کال مارجین اتفاق میافتد. به عبارت دیگر، سطح کال مارجین یک آستانه است که بروکر تعیین کرده و زمانی که مارجین به این مقدار یا کمتر میرسد، اعلان کال مارجین صادر میشود.

پویش مفهوم سطح مارجین

اگر با مفهوم سطح مارجین آشنایی ندارید، میتوانید از درس "سطح مارجین چیست؟" در دانشگاه پیپکده استفاده کنید.

کال مارجین در بازار فارکس

در بازار فارکس، کال مارجین زمانی رخ میدهد که سطح مارجین به حداقل مشخصی کاهش مییابد. این به معنای این است که ضرر شناور حساب بیشتر از مارجین استفاده شده است و تریدر نیاز به اقداماتی مثل واریز پول یا بستن برخی از معاملات دارد.

برای درک بهتر موضوع به مثال زیر توجه نمایید:

فرض کنید یک تریدر حساب 1000 دلاری دارد و مارجین مورد نیاز برای باز کردن یک معامله 200 دلار است. اگر موقعیت باز شده توسط تریدر به سمت ضرر حرکت کند و مارجین به حداکثر برسد، بروکر به او پیام کال مارجین ارسال میکند.

اگر تریدر اقدامی نکند، معاملات ممکن است بسته شده و تریدر بخشی یا تمام موقعیتهای خود را از دست بدهد.

افترا به کال مارجین

کال مارجین اغلب با لیکوئیدی اشتباه گرفته میشود. در واقع، کال مارجین تنها یک هشدار است و مرحله بعدی، لیکوئیدی است. در بازار فارکس، افراد معمولا از اصطلاح "کال شدن" برای از دست دادن سرمایه استفاده میکنند.

استاپ اوت چیست؟

معنای "توقف" یا "استاپ اوت" چیست؟

در معاملات فارکس، زمانی که میزان مارجین حساب تریدر به یک درصد خاصی کاهش مییابد، تمام یا برخی از معاملات به صورت خودکار توسط بروکر بسته میشوند. این اقدام به دلیل عدم توانایی حساب تریدر در تحمل معاملات باز به دلیل کمبود مارجین انجام میشود. به زبان دقیقتر، توقف اتفاق میافتد زمانی که اکوئیتی حساب به مقدار معینی از مارجین مصرف شده کاهش یابد.

اگر میزان مارجین شما برابر یا کمتر از میزان توقف باشد، بروکر معاملات را می بندد تا از حفظ حساب تریدر جلوگیری کند.

بنابراین، این رویداد به "توقف" معروف است.

باید به یاد داشت که توقف یک اقدام اختیاری نیست و معمولاً توسط سیستم رایانهای بروکر انجام میشود. این اتفاق نیز به "لیکویدیشن" یا بستن متوالی معاملات اطلاق میشود.

برخی از بروکرها سطح توقف خود را تعیین میکنند و این میزان ممکن است بین بروکرها متفاوت باشد، به عبارت دیگر، میتواند در یک بروکر 20 درصد و در دیگری 30 یا 50 درصد باشد.

مثالی برای سطح توقف 20 درصد

به عنوان مثال، اگر بروکر شما سطح توقف را 20٪ داشته باشد، این به این معنی است که معاملات به صورت اتوماتیک در مرحلهای که مارجین به 20٪ میرسد، بسته میشوند.

توقف = سطح مارجین @ 20٪

تاثیرات توقف بر حساب

با توقف یا استاپ اوت، حساب شما به حالت منفی تغییر میکند. ضرر شناور حساب شما در این مرحله بسته شده و تریدر ممکن است با موقعیت ناخواسته روبرو شود.

چه اتفاقی برای حساب یک تریدر با چند معامله باز می افتد؟

هر بروکر سیاست توقف خود را دارد. اگر تریدر چند معامله باز داشته باشد، بروکر به ترتیب از معامله با بیشترین ضرر شروع به بستن معاملات میکند تا سطح مارجین به حداکثر توقف برسد و در نتیجه، تریدر به بروکر بدهکار نشود.

از اینجا به یاد داشته باشید که مسئولیت بررسی مستمر سطح مارجین و مارجین مورد نیاز در اختیار خود تریدر است تا حساب تریدر را حمایت کند و از وقوع اتفاقات تلخ جلوگیری کند.

سناریوی معاملاتی، کال مارجین در 100 درصد و بدون سطح استاپ اوت

بیایید اکنون تمام اصطلاحات مارجین را که از درسهای قبلی آموختهاید، در نظر بگیریم و با نگاه کردن به سناریوهای معاملاتی با سطوح مختلف کال مارجین و استاپ اوت، آنها را به کار ببریم.

کارگزاران خرده فروشی مختلف فارکس و ارائه دهندگان CFD سیاست های کال مارجین متفاوتی دارند. برخی فقط با Margin Call کار می کنند، در حالی که برخی دیگر سطوح Margin Call و Stop Out جداگانه را تعریف می کنند.

در این درس، یک سناریوی معاملاتی واقعی را بررسی می کنیم که در آن تریدر از بروکری استفاده می کند که فقط با کال مارجین کار می کند. کارگزار سطح مارجین تماس خود را 100% تعریف می کند و هیچ سطح استاپ اوت جداگانه ای ندارد.

چه اتفاقی برای حساب مارجین تریدر میافتد زمانی که در معاملهای قرار دارد که به طرز وحشتناکی بر خلاف جهت معامله پیش میرود؟

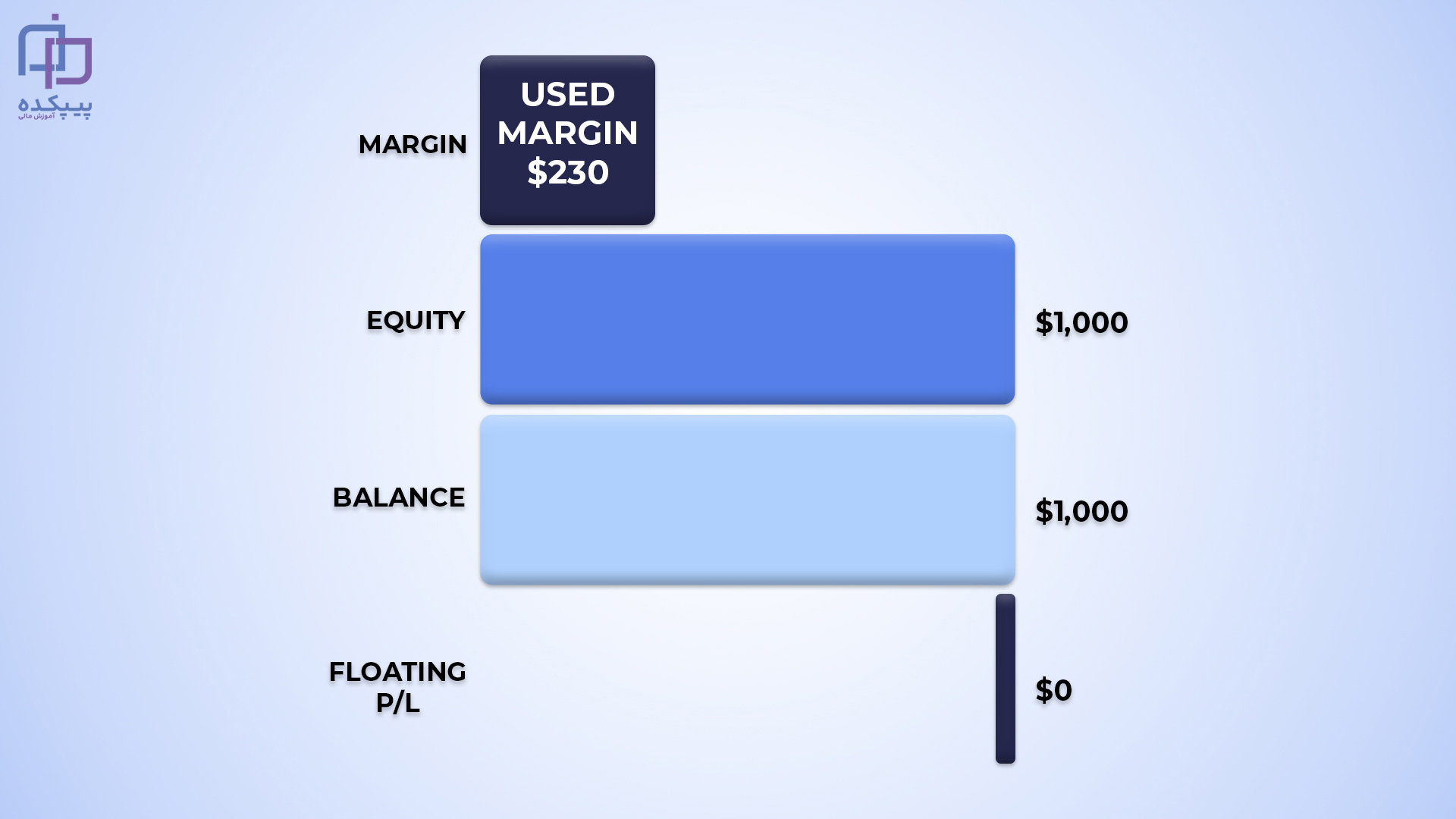

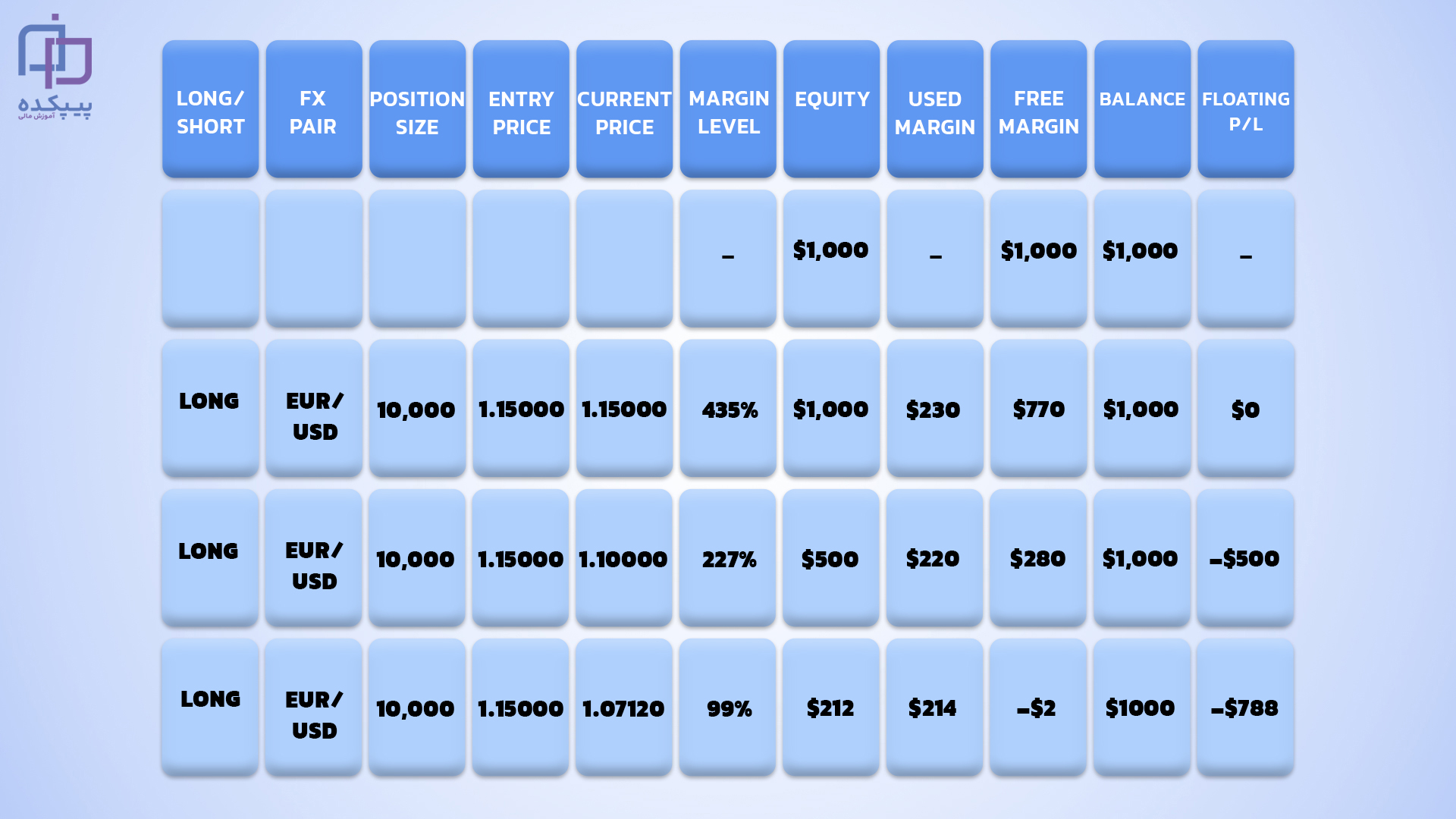

مرحله 1: واریز وجوه به حساب معاملاتی

فرض بر این است، موجودی حساب 1000 دلار است.

در حساب معاملاتی به این صورت است:

مرحله 2: مارجین مورد نیاز را محاسبه کنید

تریدری می خواهد با قیمت 1.15000 یورو/دلار آمریکا یک موقعیت 1لات کوچک (10000 واحد) باز کند. مارجین مورد نیاز 2٪ است.

برای باز کردن موقعیت به چه مقدار مارجین (مارجین ضروری) نیاز دارید؟

از آنجایی که یورو ارز پایه است. این مینی لات 10000 یورو است که به این معنی است که ارزش واقعی موقعیت 10000 یورو است.

از آنجایی که حساب معاملاتی ما به دلار آمریکا است، باید ارزش یورو را به دلار تبدیل کنیم تا ارزش مفهومی معامله مشخص شود.

$1.15 = €1

$11,500 = €10,000

ارزش واقعی 11500 دلار است.

اکنون می توانیم مارجین مورد نیاز را محاسبه کنیم:

Required Margin = Notional Value x Margin Requirement

$230 = $11,500 x .02

با فرض اینکه حساب تجاری به دلار آمریکا باشد، از آنجایی که مارجین مورد نیاز 2٪ است، مارجین مورد نیاز 230 دلار خواهد بود.

مرحله 3: محاسبه مارجین استفاده شده

به غیر از معامله ای که به تازگی باز شده، هیچ معامله دیگری باز نیست.

از آنجایی که فقط یک معامله باز است، مارجین استفاده شده همان مارجین مورد نیاز خواهد بود.

مرحله 4: محاسبه موجودی

فرض کنیم که قیمت، کمی به نفع تریدر تغییر کرده است و موقعیت او اکنون در نقطه سربه سر معامله می شود.

این به این معنی است که P/L شناور حساب صفر دلار است.

بیایید موجودی حساب را محاسبه کنیم:

Equity = Balance + Floating Profits (or Losses)

$1,000 = $1,000 + $0

موجودی حساب اکنون 1000 دلار است.

مرحله 5: مارجین آزاد را محاسبه کنید

اکنون که ارزش موجودی را می دانیم، می توان مارجین آزاد را محاسبه نمود:

Free Margin = Equity - Used Margin

$770 = $1,000 - $230

مارجین آزاد 770 دلار است.

مرحله 6: سطح مارجین را محاسبه کنید

اکنون که موجودی مشخص است، زمان محاسبه سطح مارجین می باشد:

سطح مارجین = (صاحب ارزش / مارجین استفاده شده) x 100٪

435٪ = (1000 دلار / 230 دلار) × 100٪

سطح مارجین 435٪ است.

در این مرحله، معیارهای حساب تریدر در پلت فرم معاملاتی به این صورت است:

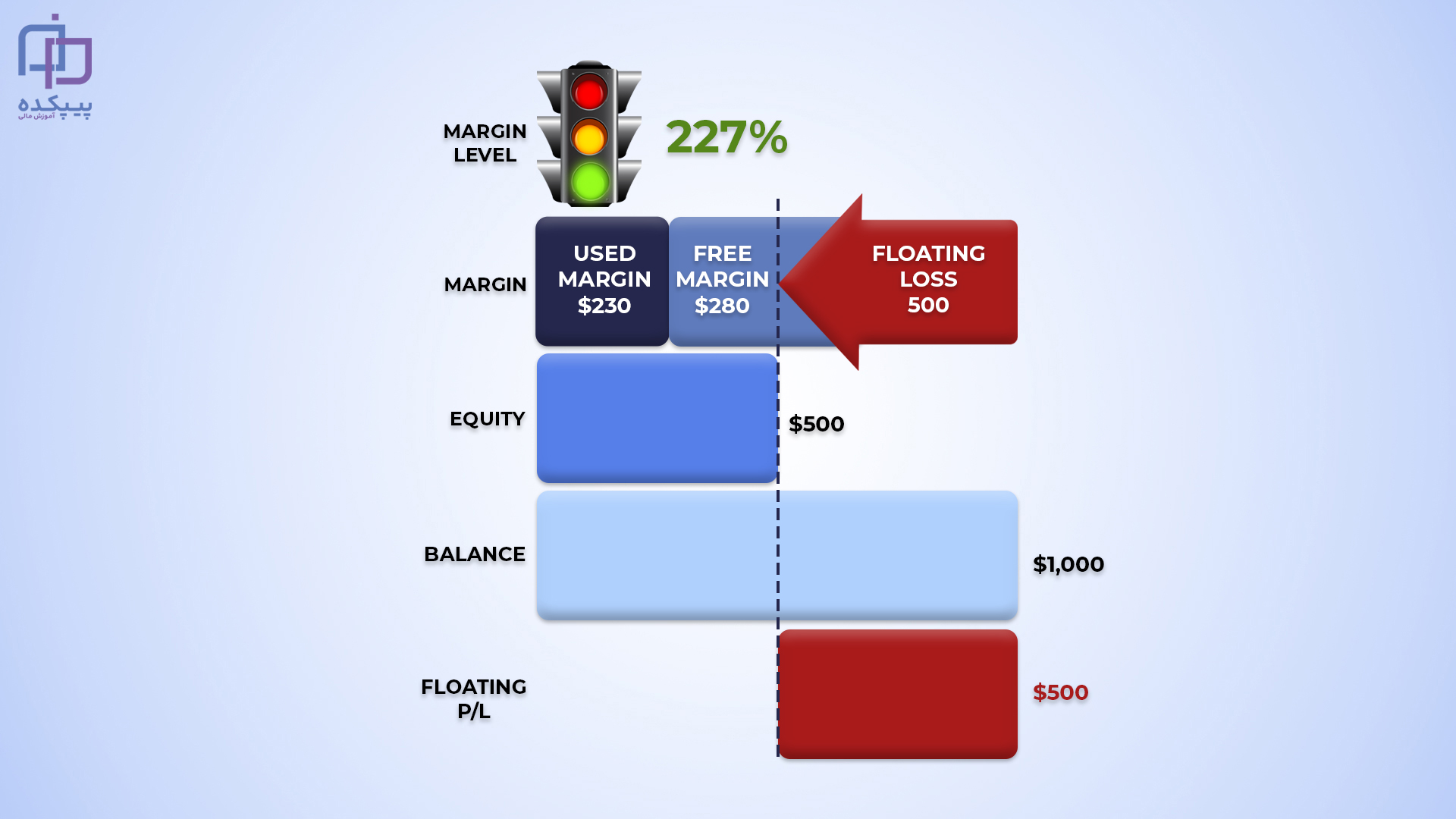

یورو/دلار 500 پیپ کاهش می یابد!

گزارش هایی از شیوع زامبی در پاریس وجود دارد.

EUR/USD 500 پیپ سقوط کرد و اکنون در 1.10000 معامله می شود.

بیایید ببینیم حساب چگونه تحت تأثیر قرار می گیرد

تریدر متوجه خواهد شد که مارجین استفاده شده تغییر کرده است.

از آنجا که نرخ ارز تغییر کرده است، ارزش مفهومی موقعیت تغییر کرده است.

این نیاز به محاسبه مجدد مارجین مورد نیاز دارد. هرگاه تغییری در قیمت یورو/دلار آمریکا ایجاد شود، مارجین مورد نیاز تغییر میکند.

با توجه به اینکه یورودلار آمریکا اکنون با قیمت 1.1000 معامله می شود (به جای 1.15000)، بیایید ببینیم که برای باز نگه داشتن موقعیت به چه میزان مارجین نیاز است.

از آنجایی که حساب معاملاتی ما به دلار آمریکا است، باید ارزش یورو را به دلار تبدیل کنیم تا ارزش مفهومی معامله را تعیین کنیم.

$1.10 = €1

$11,000 = €10,000

ارزش واقعی 11000 دلار است.

پیش از این، ارزش مفهومی 11500 دلار بود. از آنجایی که یورو/دلار آمریکا کاهش یافته است، این بدان معنی است که یورو ضعیف شده است. و از آنجایی که حساب تریدر بر حسب دلار است، این باعث می شود ارزش مفهومی موقعیت کاهش یابد

اکنون می توان مارجین مورد نیاز را محاسبه نمود:

equired Margin = Notional Value x Margin Requirement

$220 = $11,000 x .02

توجه داشته باشید که چون مقدار مفهومی کاهش یافته است، مارجین مورد نیاز نیز کاهش یافته است.

از آنجایی که مارجین مورد نیاز 2 درصد است، مارجین مورد نیاز 220 دلار خواهد بود.

پیش از این، مارجین مورد نیاز 230 دلار بود (زمانی که EUR/USD در 1.15000 معامله می شد).

مارجین استفاده شده برای منعکس کردن تغییرات در مارجین مورد نیاز برای هر موقعیت باز به روز می شود.

در این مثال، از آنجایی که تریدر فقط یک موقعیت باز دارد، مارجین استفاده شده برابر با مارجین مورد نیاز جدید خواهد بود.

P/L شناور EUR/USD از 1.15000 به 1.10000 کاهش یافته است، اختلاف 500 پیپ.

از آنجایی که تریدر یک لات کوچک معامله می کند، یک حرکت 1 پیپ برابر با 1 دلار است.

این به این معنی است که او 500 دلار ضرر شناور دارد.

Floating P/L = (Current Price - Entry Price) x 10,000 x $X/pip

-$500 = (1.1000 - 1.15000) x 10,000 x $1/pip

سهام شما اکنون 500 دلار است.

Equity = Balance + Floating P/L

$500 = $1,000 + (-$500)

مارجین آزاد مارجین آزاد اکنون 280 دلار است.

Free Margin = Equity - Used Margin

$280 = $500 - $220

سطح مارجین سطح مارجین به 227 درصد کاهش یافته است.

Margin Level = (Equity / Used Margin) x 100%

227% = ($500 / $220) x 100%

سطح مارجین حساب هنوز بالای 100٪ است، بنابراین همه چیز هنوز خوب است.

معیارهای حساب معیارهای حساب در پلت فرم معاملاتی به این صورت است:

EUR/USD 288 پیپ دیگر کاهش می یابد!

EUR/USD 288 پیپ دیگر سقوط کرد و اکنون در 1.07120 معامله می شود.

مارجین استفاده شده با توجه به اینکه یورو/دلار اکنون با قیمت 1.07120 (به جای 1.10000) معامله می شود، بیایید ببینیم برای باز نگه داشتن موقعیت به چه میزان مارجین نیاز است.

از آنجایی که حساب معاملاتی ما به دلار آمریکا است، باید ارزش یورو را به دلار تبدیل کنیم تا ارزش مفهومی معامله را تعیین کنیم.

$1.07120 = €1

$10,712 = €10,000

ارزش واقعی 10712 دلار است.

اکنون می توان مارجین مورد نیاز را محاسبه نمود:

Required Margin = Notional Value x Margin Requirement

$214 = $10,712 x .02

توجه داشته باشید که چون مقدار مفهومی کاهش یافته است، مارجین مورد نیاز نیز کاهش یافته است.

از آنجایی که مارجین مورد نیاز ۲ درصد است، مارجین مورد نیاز ۲۱۴ دلار خواهد بود. پیش از این، مارجین مورد نیاز 220 دلار بود (زمانی که EUR/USD با 1.10000 معامله می شد).

مارجین استفاده شده برای منعکس کردن تغییرات در مارجین مورد نیاز برای هر موقعیت باز به روز می شود.

در این مثال، از آنجایی که تریدر فقط یک موقعیت باز دارد، مارجین استفاده شده برابر با مارجین مورد نیاز جدید خواهد بود.

P/L شناور EUR/USD اکنون از 1.15000 به 1.07120 کاهش یافته است که اختلاف 788 پیپ است.

از آنجایی که تریدر یک لات کوچک معامله می کند، یک حرکت 1 پیپ برابر با 1 دلار است.

این به این معنی است که او ضرر شناور 788 دلار دارد.

Floating P/L = (Current Price - Entry Price) x 10,000 x $X/pip

-$788 = (1.07120 - 1.15000) x 10,000 x $1/pip

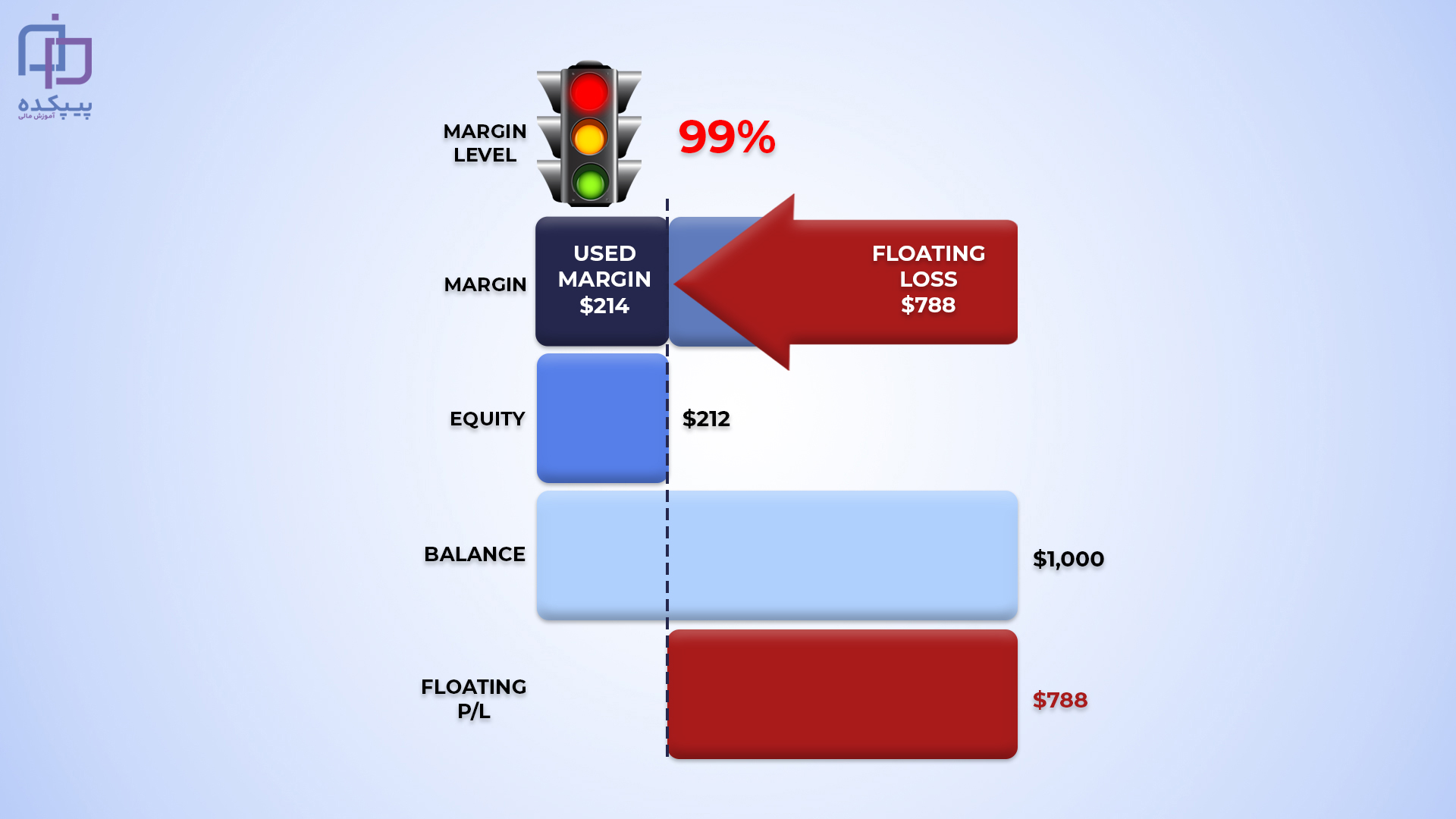

مانده حساب شما اکنون 212 دلار است.

Equity = Balance + Floating P/L

$212 = $1,000 + (-$788)

مارجین آزاد مارجین آزاد اکنون 2 دلار است.

سطح مارجین سطح مارجین به 99% کاهش یافته است.

سطح مارجین = (صاحب ارزش / مارجین استفاده شده) x 100٪

99٪ = (212 دلار / 214 دلار) × 100٪

در این مرحله، سطح مارجین اکنون زیر سطح کال مارجین است!

معیارهای حساب :معیارهای حساب در پلتفرم معاملاتی اینگونه به نظر می رسد

پلت فرم معاملاتی به طور خودکار معاملات شما را خواهد بست!

زمانی که معامله بسته شود، دو اتفاق می افتد:

مارجین استفاده شده "آزاد می شود". ضرر شناور "تحقق خواهد یافت". موجودی تریدر برای منعکس کردن ضرر واقعی به روز می شود.

اکنون که حساب تریدر هیچ معامله بازی ندارد، مارجین رایگان و موجودی شما یکسان خواهد بود.

هیچ سطح مارجین یا P/L شناور وجود ندارد زیرا هیچ موقعیت باز وجود ندارد.

بیایید ببینیم حساب معاملاتی از ابتدا تا انتها چگونه تغییر کرده است.

قبل از معامله، تریدر 1000 دلار پول نقد داشت. اکنون 212 دلار برای تریدر باقی مانده است و79 درصد سرمایه خود را از دست داده است. برخی از تریدرها هنگامی که متوجه می شوند معاملات آنها به طور خودکار بسته شده است، دچار یک عارضه جانبی وحشتناک می شوند.

سطوح کال مارجین در بروکرها

هر بروکر فارکس، سطح مارجین و حد استاپ اوت خود را تعیین میکند. اطلاع از حدود مارجین و استاپ اوت بسیار حیاتی است و متعلق به هر تریدر است که با آنها آشنا شود. تعداد زیادی از تریدرها متاسفانه به این جزئیات توجه کمی میکنند و این امر ممکن است به ضرر آنها باشد.

بروکرهای مختلف در تعیین حدود مارجین به روشهای متفاوتی عمل میکنند. برخی از بروکرها حتی به تریدرها پیام هشدار نمیدهند و فقط با بستن معاملات اطلاع رسانی میکنند. این حدود مارجین ممکن است به صورت یکپارچه با حد استاپ اوت تنظیم شوند، به این معنا که هشداری صادر نمیشود و بروکر تنها با بستن معاملات اقدام میکند.

برخی از بروکرها حدود مارجین خود را در یک درصد خاص تعیین کرده و بدون حد استاپ اوت جداگانه عمل میکنند. این به این معناست که اگر حدود مارجین حساب تریدر کاهش پیدا کند، بروکر به صورت خودکار معاملات را بسته و هیچ هشداری صادر نمیکند.

برخی از بروکرها از حدود مارجین به عنوان یک هشدار اولیه استفاده میکنند و معتقدند که معاملات تریدر در معرض خطر بسته شدن هستند. به عنوان مثال، بروکر ممکن است حدود مارجین تماس را در ۱۰۰٪ و حد استاپ اوت را در ۲۰٪ تعیین کند. این به این معناست که اگر حدود مارجین حساب تریدر به زیر ۱۰۰٪ برسد، هشداری صادر میشود و تریدر باید معاملات خود را ببندد یا وجه بیشتری را سپرده گذاری کند.

اگر حدود مارجین همچنان به کاهش خود ادامه دهد و به ۲۰٪ برسد، بروکر به صورت خودکار معاملات را با بهترین قیمت ممکن بسته و از خسارت بیشتر جلوگیری میکند. "حد مارجین" میتواند یکی از دو حالت زیر باشد:

- اگر حد استاپ اوت جداگانه وجود داشته باشد، بروکر هشدار میدهد که موجودی حساب به زیر درصد حد مارجین مورد نیاز کاهش یافته است، و تریدر دیگر موجودی برای حمایت از معاملات باز ندارد.

- اگر حد استاپ اوت جداگانه وجود نداشته باشد، بروکر به صورت خودکار معاملات را بسته و این فرایند با کمترین زمان ممکن شروع میشود تا زمانی که حد مارجین مورد نیاز برآورده شود.

زمانی که یک حد استاپ اوت جداگانه وجود دارد، حد مارجین به عنوان "شات هشدار" و استاپ اوت به عنوان "اقدام خودکار" برای جلوگیری از منفی شدن حساب میتواند در نظر گرفته شود. این امر به تریدران زمان بیشتری برای مدیریت معاملات خود قبل از بستن خودکار آنها میدهد.

در نهایت، مسئولیت برآورده کردن شرایط مارجین به عهده تریدر است و در صورت عدم برآورده شدن آن، بروکر حق دارد یک یا همه معاملات باز را با حد استاپ اوت ببندد.

رابطه مارجین و اهرم چگونه است؟

برای استفاده از اهرم یا لوریج، از مارجین استفاده میشود. این اهرم، نوعی تقویتکننده قدرت معامله است که به تریدردر زمانی که از حساب مارجین استفاده میکند، قدرت میبخشد. اهرم این امکان را به تریدر میدهد تا معاملاتی با حجم بیشتر از مقدار پول موجود در حساب معاملاتی خود باز کند.

نسبت اهرم به صورت یک نسبت بیان میشود؛ به عنوان مثال، اگر نسبت اهرم 50:1 باشد، به این معناست که تریدر میتواند 50 برابر مقدار پول موجود در حساب خود را برای معامله استفاده کند.

لوریج، تطابقی بین مقدار واقعی پول تریدر و مقداری است که او قادر به معامله با آن است. معمولاً این تطابق به صورت X:1 نشان داده میشود. به عنوان مثال، اگر تریدر قصد داشته باشد یک لات استاندارد USD/JPY را بدون استفاده از مارجین معامله کند، نیاز به 100,000 دلار در حساب خود دارد. اما با استفاده از مارجین با نرخ 1٪، تنها باید 1,000 دلار به حساب خود واریز کند.

در جدول زیر، نمونهای از نسبتهای اهرمی بر اساس نیاز مارجین آورده شده است:

نحوه محاسبه اهرم به صورت زیر است:

**اهرم = 1 / نیاز مارجین**

به عنوان مثال، اگر نیاز مارجین 2٪ باشد:

**اهرم = 1 / 0.02**

بنابراین، اهرم برابر با 50 است که به صورت نسبت 50:1 بیان میشود.

همچنین، نحوه محاسبه نیاز مارجین بر اساس نسبت اهرم به صورت زیر است:

**نیاز مارجین = 1 / نسبت اهرم**

به عنوان مثال، اگر نسبت اهرم 100:1 باشد:

**نیاز مارجین = 1 / 100**

بنابراین، نیاز مارجین 0.01 یا 1٪ است.

اهرم با مارجین دارای رابطهای معکوس است. این دو اصطلاح به یک مفهوم اشاره دارند، اما از دیدگاههای مختلف.

وقتی یک تریدر یک معامله را باز میکند، مقداری از پول او به عنوان مارجین در حسابش قفل میشود تا او بتواند از اهرم استفاده کند. این مقدار به صورت درصدی از حجم معامله اعلام میشود و به آن "مارجین مورد نیاز" میگویند. به عنوان مثال، اگر مارجین مورد نیاز 2٪ باشد، برای یک موقعیت 100,000 دلاری، 2,000 دلار به عنوان مارجین مورد نیاز است.

در مقابل مارجین در معاملات سهام، مفهوم مارجین در فارکس کاملاً متفاوت است. در بازار فارکس، مارجین به عنوان یک سپرده یا وثیقه با حسن نیت در نظر گرفته میشود که برای اطمینان از تعهدات هر طرف در قرارداد معامله استفاده میشود. در معاملات فارکس، پولی به عنوان وام گرفته نمیشود و به جای خرید و فروش واقعی، تنها یک توافق یا قرارداد معامله انجام

میشود.

تفاوت مارجین فارکس با مارجین در اوراق بهادار بسیار مهم است و قبل از شروع معاملات فارکس، این تفاوت باید به دقت در نظر گرفته شود.

چگونه از کال مارجین در معاملات فارکس جلوگیری کنیم؟

معامله با مارجین، راهی برای تریدرها با سرمایه محدود است تا بتوانند سود قابل توجه کسب کنند (البته اکثر تریدرها با ضرر مواجه میشوند!). تریدری که درست درکی از مفهوم مارجین ندارد، باید خود را برای مواجهه با ضررهای آینده آماده کند.

پنج روش برای پیشگیری از کال مارجین

1. درک دقیق و کامل از کال مارجین!

آگاهی از مفهوم کال مارجین و نحوه عملکرد آن، گام اول در پیشگیری از آن است. بسیاری از تریدرهای تازهکار به سایر جنبههای مهم مانند نیازهای مارجین، مانده حساب، مارجین استفاده شده، مارجین آزاد و سطح مارجین کمتر توجه میکنند. برای جلوگیری از کال مارجین، باید درک دقیقی از این مفاهیم داشته باشید.

وقتی سطح مارجین حساب به زیر حداقل سطح مورد نیاز مارجین کاهش مییابد، کال مارجین رخ میدهد. در این لحظه، بروکر به تریدر خبر میدهد و از وی میخواهد پول بیشتری را به حساب خود واریز کند تا حداقل نیاز مارجین را پوشش دهد. این فرآیند امروزه به صورت خودکار انجام میشود، اما تریدر از طریق ایمیل یا هشدار در پلتفرم معاملاتی مطلع میشود.

2. قبل از باز کردن هر معامله، به میزان مارجین آزاد خود توجه کنید!

مفهوم کال مارجین برای بسیاری از تریدرها توجه کافی را ندارد، به خصوص زمانی که سفارشات پندینگ به بروکر ارسال میشوند. تریدرها باید مقدار مارجین مورد استفاده و نیازهای مارجین خود را قبل از قرار دادن سفارش مورد بررسی قرار دهند.

3. استفاده از استاپ لاس یا تریلینگ استاپ برای پیشگیری از کال مارجین!

استفاده از سفارش حد ضرر یا تریلینگ استاپ میتواند از کال مارجین جلوگیری کند. این سفارشها به تریدر اجازه میدهند تا در صورت حرکت قیمت به سمت معکوس، معاملات خود را به صورت خودکار بسته و از ضرر بیشتر جلوگیری کنند.

4. تقسیم حجم معاملات و ورود به بازار با دقت!

تصمیمگیری نادرست در مورد حرکات قیمت میتواند به کال مارجین منجر شود. استفاده از روش مقیاسبندی معاملات، به تریدر این امکان را میدهد که با مراقبت و تدریجیتر وارد بازار شود و از کال مارجین جلوگیری کند.

5. شناخت دقیق از نقش و مسئولیت یک تریدر!

تریدرها باید بدانند که مدیریت ریسک باید اولویت اصلی آنها باشد، نه سود. درک صحیح از ریسکها و مفاهیم مرتبط با معاملهگری، میتواند از ورود به وضعیت کال مارجین جلوگیری کند.

تریدرهایی که تنها به سود کسبشده تمرکز دارند و به درستی از ریسکها آگاه نیستند، ممکن است در معاملات خود با مشکلات مواجه شوند.